今回は、私が積立投資している銘柄に関して、その選定理由をお話ししたいと思います。

同じような金額や投資先で積立投資をしている方の参考になれば嬉しいです。

1 積み立てている銘柄と金額

私は、毎月こんな感じで積立をしています。

- つみたてNISA:eMAXIS Slim 全世界株式(除く日本) 40,000円

- iDeCo:eMAXIS Slim 全世界株式(除く日本) 12,000円

- 米国ETF:VIG 1口

- 投資信託:iFree レバレッジ NASDAQ100 10,000円

ちなみにつみたてNISAは2021年の3月から積立開始したので、2021年は月割りにすると月40,000円積み立てています。

またVIGに関しては、この記事を書いている時点で、VIG1口=160ドル、1ドル=110円なので、月に約17,000円程度積み立てていることになりますね。

ですので、合計すると月に79,000円ほど積み立てていることになります。

その他にスポットで個別株を購入したり、暗号資産を購入したりすることもあります。

本業の月の手取りが20万円ほどなので、給料の40%程度を積立投資に回しています。

本当はもう少し(50%程度まで)投資比率を上げたいのですが、ある程度の貯蓄や、下落時の一括購入資金として現金を増やしておきたいので、今はこの程度の積立に抑えています。

2 商品の選定理由

1 eMAXIS Slim 全世界株式(除く日本)

1つ目の商品は、「eMAXIS Slim 全世界株式(除く日本)」です。

この商品の概要は以下の通りです。

・連動指数:MSCIオール・カントリー・ワールド・インデックス(除く日本)

・国数:49ヵ国・地域(2021年3月末時点)

○よく比較される投資信託・ETF

①eMAXIS Slimシリーズ(オールカントリー・全米株式・先進国株式)

②楽天・全世界株式インデックス・ファンド

③SBI・全世界株式インデックス・ファンド

④VT(バンガード・トータル・ワールドストックETF) など

狙い:つみたてNISAやiDeCoでは長期運用できる安定した商品を積み立てたい

私は、まずはつみたてNISAやiDeCoの制度を活用して投資を始めました。

つみたてNISAは基本的に20年間積み立て続ける制度ですし、iDeCoで積み立てた資金は原則60歳まで引き出すことができません。

その特性を踏まえると、長期運用できるような安定した商品を選ぶことが重要です。

なので長期投資に向いた、株式指数に連動した成果を目指す「インデックス・ファンド」の中で選ぶこととしました。

①全米か全世界か

数あるインデックス・ファンドの中ではよく、アメリカ1ヵ国に投資するものにするのか、全世界に分散して投資するものにするのかという議論になっているのを目にします。

また、Youtubeやインターネット上でも、どちらが良いのかという動画や記事を見たことがあると思います。

そんな議論がある中で、私は全世界株式を選ぶことにしました。

理由 全米株式よりはリスクが低い

全世界株式を選んだ理由は、全世界に投資する方が、アメリカ1ヵ国に投資するよりもリスクが低いと考えるからです。

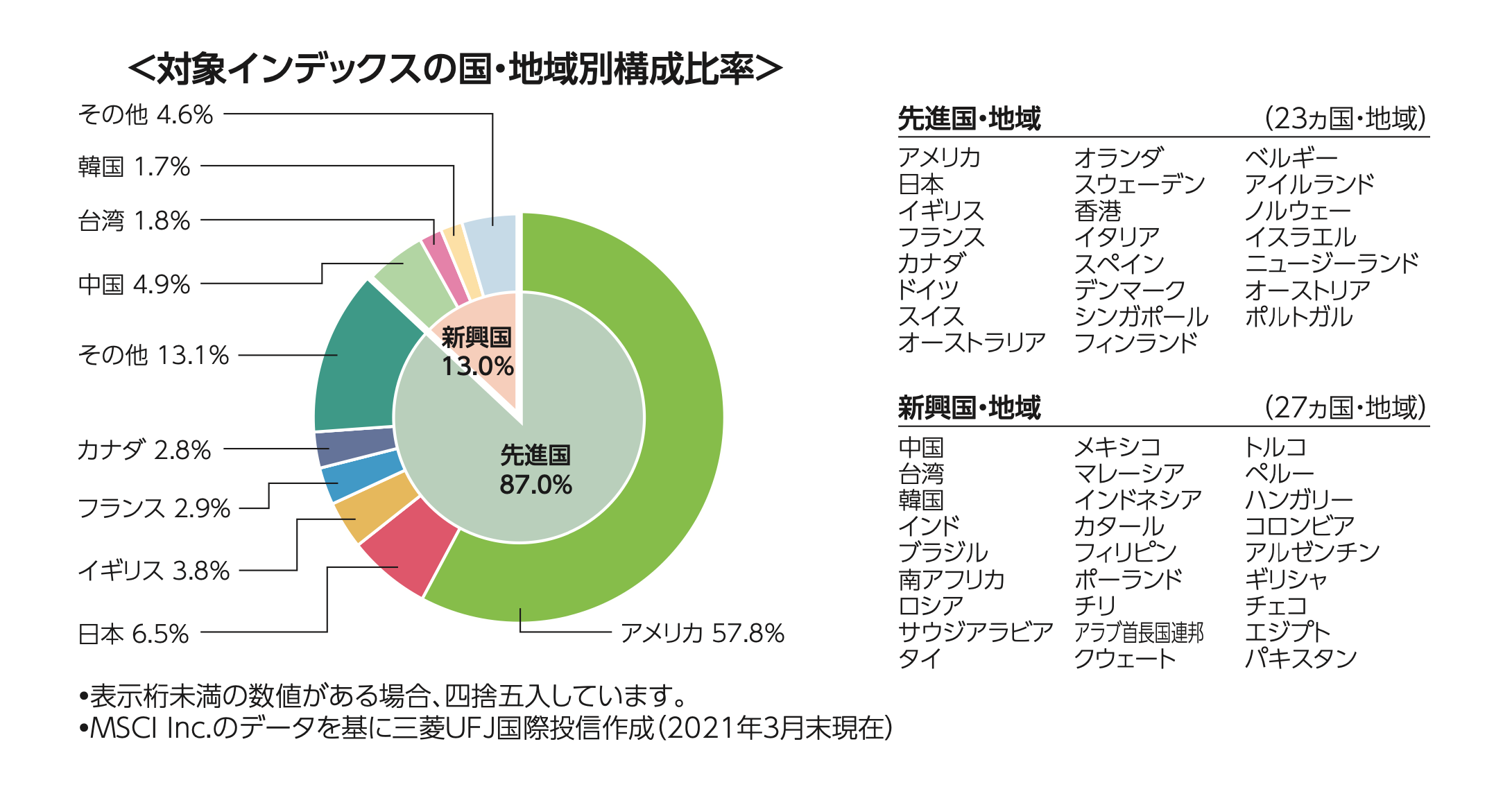

下は、eMAXIS Slim全世界株式(オールカントリー)の投資比率の割合を示したものですが、アメリカが約58%、その他の先進国が29%、新興国が13%となっています。

引用元)三菱UFJ国際投信HP 交付目論見書:https://emaxis.jp/pdf/koumokuromi/253425/253425_20210721.pdf

この国別の割合は、株式の時価総額で振り分けられており、その時によって勝手に最適な割合にリバランスされます。

なので1ヵ国に集中して投資するよりも、株価下落のリスクを抑えることができます。

ただ、アメリカの株式が下がる時には、他国の株価も連動して下がることが考えられますし、全世界株式か全米株式かは、あまり大きな違いでもないかなと感じています。

全米か全世界かは、ずっとテーマに挙がることかもしれませんね。

②オールカントリーか除く日本か

また、全世界株式の中では、eMAXIS Slim全世界株式(オールカントリー)かeMAXIS Slim全世界株式(除く日本)の2つで迷いましたが、最終的には、

eMAXIS Slim全世界株式(除く日本)を選択しました。

理由1 日本株の成長に期待できなかった

1つ目の理由は、単純に日本株の成長に期待できなかったからです。

日本は少子高齢化がますます加速し、厚生労働省の予測では2060年には人口が9,000万人を割り込み、65歳以上の高齢者率が40%を超えるなんて話も聞きます。

その中でなかなか日本企業の成長が続くということが、あまり信じられなくなっています。

また、私がインフラ系の大企業に勤めているということもありますが、企業の成長というよりかは、自分の生活に重きを置いている人が多く、このような企業体質の会社が多いと仮定すると、日本企業の成長は鈍化していくのかなとも思っています。

理由2 持株の保有と、国内個別株への興味があった

2つ目の理由は、日本株も多少保持していて、国内個別株にも興味があったからです。

持株に関しては、入社した際に持株会に入会すると特典があったので、毎月少しだけ積み立てています。ただ単元株になったら引き出して、もう積み立てはあまりしない予定です。

また、国内個別株の中にも、産業構造上安定して収益を出せる会社はあると感じているので、そういった企業に少しずつ投資していきたいと感じています。

連続増配銘柄なんかにも注目していきたいです。

持株や個別株を投資した上で日本を含めた全世界株式を積み立てると、より日本株の比率が高まってしまいます。

そのため、日本株への投資割合を減らすために(除く日本)を選択することにしました。

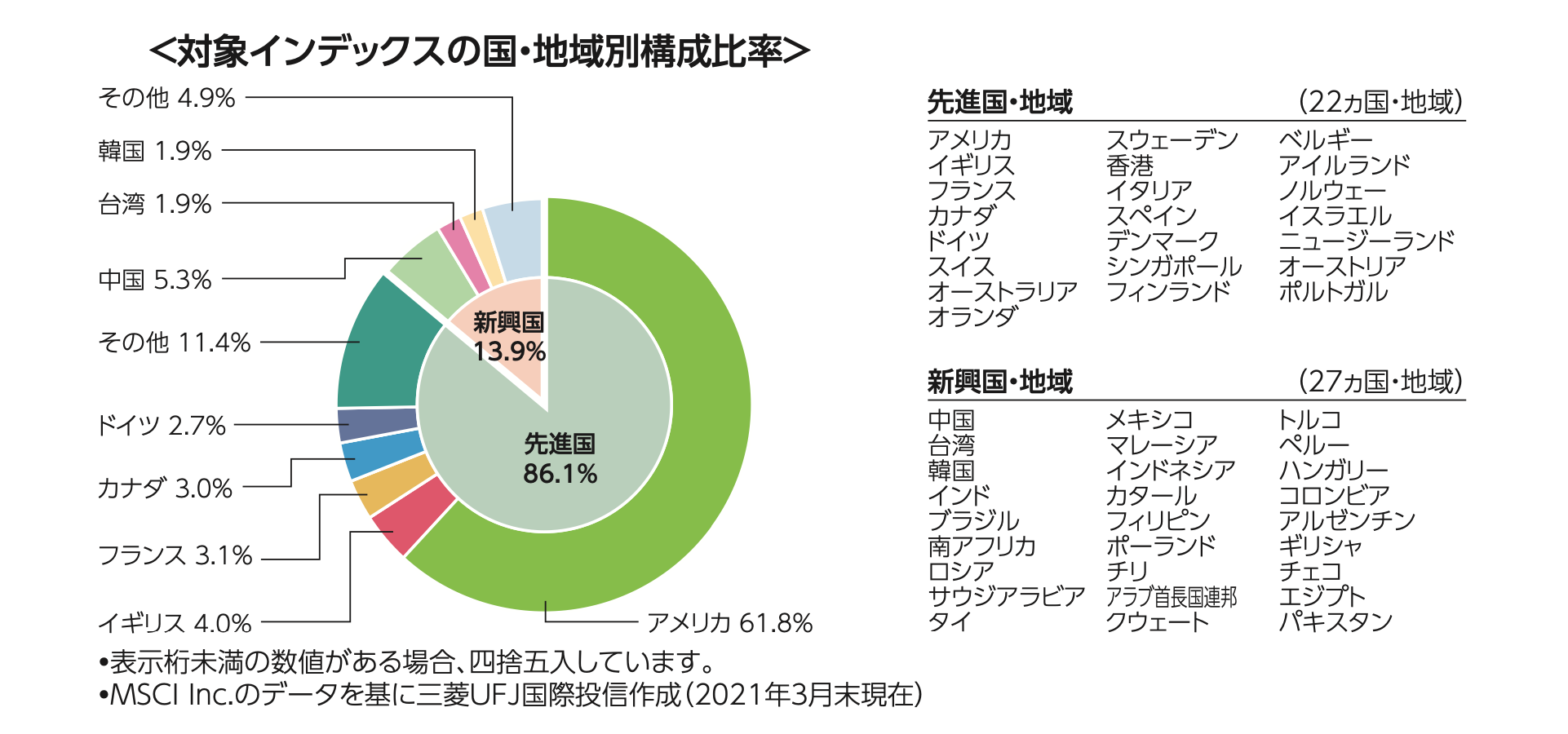

ちなみに、除く日本の投資比率の割合は、以下の通りです。

引用元)三菱UFJ国際投信HP 交付目論見書:https://emaxis.jp/pdf/koumokuromi/253209/253209_20210721.pdf

日本が抜けた分、主にアメリカや中国への投資比率が増加しています。

ここに日本株が少し加わる形になります。

2 VIG

2つ目の商品は、米国ETFの「VIG」です。

この商品の概要は以下の通りです。

・連動指数:NASDAQ USディビデンド

・アチーバーズ・セレクト・インデックス ・国数:1ヵ国(アメリカ)

○よく比較される投資信託・ETF

①VTI(バンガード・トータル・ストック・マーケットETF)

②VOO(バンガード・S&P 500 ETF)

③VYM(バンガード・米国高配当株式ETF)や、他米国高配当ETF(SPYD,HDV) など

狙い:アメリカの成長も気になった

つみたてNISAやiDeCoでは全世界株式への投資を行なっていましたが、これからも緩やかに人口が増加していく先進国であるアメリカの成長にも興味がありました。

まだ積み立てる余力はあったので、米国ETFの中で魅力的なものに追加で投資をしたいと思い商品を探していたところ、このVIGを知りました。

VIGとは

VIGは10年以上連続増配している米国企業で構成されているETFです。

ポイントは「連続増配」で、決して高配当ではないものの、株価も右肩上がりになっているのが特徴です。

なので、将来の配当もある程度期待しつつ、株価の値上がり益も狙えるETFになっています。

別の米国ETFではなく、VIGにした理由

VIGの他にも、米国株に広く分散できるVOOやVTIや、高配当銘柄で構成されているSPYDやVYMなど魅力的なETFがありますが、VIGを選んだ理由は以下の通りです。

理由1 「連続増配」のコンセプトに惹かれたから

1つ目の理由は、「連続増配」のコンセプトに惹かれたからです。

基本的に私は長期投資をメインで行なっています。一度買ったら基本的に手放しません。

そのため長い目線で利益が獲得できる企業に投資したいです。

20代という若さを武器にしたいです。

その中で「連続増配」というのは安定して収益を拡大し続け、株主への還元を安定して続けていくことができる企業の指標とも言えます。

長期投資をする上で、安定して利益を出していくことのできる企業なのかは、とても重要なポイントだと思います。

理由2 比較的ディフェンシブな銘柄で構成されている

2つ目の理由は、比較的ディフェンシブな銘柄で構成されているからです。

連続増配という性質上ですが、景気の後退局面でも手堅く利益を安定して出せる銘柄となると、「生活必需品」や「公共」セクターが組み込まれることとなります。

これらのセクターは、人々の生活になくてはならないので景気悪化時でも利益を出せる「ディフェンシブ」なセクターになります。

次に紹介するNASDAQとのバランスをとった商品とも言えます。

長期投資をしていく以上は、手堅く利益があり、値下がりの少ない安定した銘柄に投資したいということからも、VIGは望ましいと感じました。

VIGについては、以下の記事でより詳しく説明しています!

3 iFree レバレッジ NASDAQ100

3つ目の商品は、「iFree レバレッジ NASDAQ100」です。

この商品の概要は以下の通りです。

・連動指数:NASDAQ100指数

・米国内上場がナスダックのみ

○よく比較される投資信託・ETF

①iFree NASDAQ100インデックス

②eMAXIS NASDAQ100インデックス

③QQQ(インベスコ・QQQ・トラストシリーズ) など

狙い:少し冒険的な商品にも興味があった

今までお話ししてきた商品は、リスクを抑え目にして長く投資をしていくことを重視し選びました。

しかしFIREを目指す以上、資金を増やしたいという思いもあるので、少し冒険的な商品も組み込みたいと考えていました。

NASDAQとは

NASDAQはアメリカの新興企業向けの株式市場のことで、 銘柄はGAFAMも含まれる情報技術セクターが中心となっています。

NASDAQには3,000以上の銘柄が上場していますが、NASDAQ100指数はそのうち金融銘柄以外の時価総額上位100銘柄に関する指数です。

このNASDAQには、アメリカ以外の企業も上場することができます。

NASDAQ100指数への投資理由

NASDAQ100指数への投資を決めた理由は以下の通りです。

理由1 今後の成長に期待できる

1つ目の理由は、今後の成長に期待できるからです。

NASDAQにはGAFAMなどのIT企業をはじめ、最先端の技術を持つ企業が多く上場しています。

そういった企業が今後の当たり前を創っていく可能性があると思うとワクワクします。

またGAFAMのような企業が生まれることを期待しています。

またNASDAQ100指数は、銘柄の入れ替えをかなり行っているので、その時代に応じて銘柄選定の必要がないのも魅力です。

理由2 情報技術セクターに投資ができ、セクターの分散につながる

2つ目の理由は、情報技術セクターに投資ができ、セクターの分散につながるからです。

NASDAQ100指数の中で情報技術セクターが占める割合は約50%と、とても多くなっています。

逆に、他に積み立てているVIGの中の情報技術セクターの割合は、約10%程度なので、この2つを組み合わせることでバランスよく投資ができています。

レバレッジをかけるかどうか

レバレッジをかけるかどうか、どこまでリスクをとるかは悩みましたが、結局レバレッジ2倍の「iFree レバレッジ NASDAQ100」に投資することに決めました。

なぜなら、NASDAQ100指数の右肩上がりでの成長を期待しているからです。

株価が横ばいで推移した場合、レバレッジありの方がレバレッジなしよりも株価が下がってしまうこともあります。(逓減リスク)

ただ、今後もGAFAMや、それに代わるような次世代の企業がNASDAQ市場を牽引するのではないかと考えているので、今後も右肩上がりで成長していくことを信じ、レバレッジありを選びました。

投資額は少なめし、今後の動向を見ながら対応していきたいと思います。

iFree レバレッジ NASDAQ100については、下の記事で詳しく説明しています!

4 まとめ

今回は、積立投資をしている銘柄と、その選定理由についてお話ししました。

色々な情報を得て迷うこともありますが、自分なりに納得した銘柄に投資を行い、周りに流されすぎないことが一番大事だと思います。

この記事を読まれた方も、様々な情報を調べる中で自分なりに納得した投資を行うことを、強くおすすめしたいと思います。

○eMAXIS Slim 全世界株式(除く日本)

- 全世界に分散しつつ日本株への集中を減らす

- 安定感重視

○VIG

- 「連続増配」のコンセプトに惹かれ積み立て

- 安定感重視、将来の配当と値上がり益

○iFree レバレッジ NASDAQ100

- 少し冒険

- 右肩上がりで成長し続けると信じてレバレッジありを選択