今回は、NASDAQ100指数にレバレッジをかけた商品である「レバナス」について、SNS等に広がる様々な主張を整理してみます。

レバナスに対する主張と一括りに言っても、その方の視点や主張の前提条件などで意見がばらついているのが現状です。

そこで、いくつかの論点からレバナスの特性について整理し、レバナスが気になっているけど、投資すべきかどうか分からないという方の参考になれば嬉しいです。

ちなみにNASDAQ100指数の説明や、実際の値動きについて確認したいという方は、こちらの記事を参考にしてみてください。

1 レバナスとは

軽く説明をすると、「レバナス」とは、「NASDAQ100指数の値動きの2倍程度となることを目標としたファンド」のことを指します。

そして2022年4月現在、この「レバナス」と呼ばれている商品が以下の2つあります。

- 「iFreeレバレッジ NASDAQ100」(大和アセットマネジメント)

- 「楽天レバレッジNASDAQ-100」(楽天投信投資顧問)

今回対象とするのは、この2つのレバナスです。

大和アセットマネジメントの商品は(以下、大和レバナス)は2018年に運用を開始し、順調に純資産総額を増やしていきながら、認知度を拡大していきました。

その中で、NASDAQ指数に連動するレバレッジ商品ということで、「レバナス」と呼ばれ始め、呼び名が定着していきました。

その後、2021年に楽天証券から新しく出た商品(以下、楽天レバナス)は商品紹介のHPでも、「愛称:レバナス」と売り出されるくらい、「レバナス」の認知度は上がっています。

2 レバナスの論点

レバナスについてSNS上で議論が行われる際の論点として、以下の4点を挙げます。

- レバレッジ商品そのものの是非

- レバレッジ商品をどの程度の期間保有すべきかの判断

- 自分の資産をレバレッジ商品に集中させるのか、様々な投資商品に分散させるのかの判断

- NASDAQ市場に上場している企業の将来性・株価の先行き

SNS上では、こういった論点が複数含まれた主張、もしくは論点が漠然とした主張を見かけることがあり、その主張が受け取り手の混乱を招いているのだと考えられます。

○主張例①

・「レバナスは絶対に伸びる商品!これにさえ投資していれば将来爆益!」

→レバレッジ商品自体の伸びを期待しているのか、NASDAQ市場の企業の伸び・株価の伸びを期待しているのか

→「レバナスへの投資はIT業界の更なる伸びが期待できるが、集中投資には反対である」などの意見が見受けられることも

○主張例②

・「レバナスを長期保有すれば…なんて言ってるのは情弱だけ!」

→レバレッジ商品に対してリスクへの警戒なのか、NASDAQ市場に対する警戒なのか

→レバレッジ商品自体ではなく、レバレッジ商品を長期保有することへの警戒なのか

以下で、その論点を一つずつ整理していきます。

3 レバレッジ商品の是非

レバレッジ型商品は、対象となる指数の値動きに対して、レバナスであればその2倍の値動きを、3倍のETFであれば3倍の値動きをする商品です。

○商品例

・楽天レバナス(楽天証券HPに飛びます)

・NYダウ・トリプル・レバレッジ(楽天証券HPに飛びます)

こういったレバレッジ型商品には、メリットもあればデメリットもあります。

①メリット

- 短期で利益を得られることができる

- 通常のファンドよりも多くの利益を得られる可能性

- インバース型(ベア型)であれば下落局面でも利益を得られる

インバース型(ベア型)は対象となる指数の逆の値動きをするので、株価の下落局面においても利益を得ることができる特徴があります。

指数と同じ方向に動くのが、レバレッジ型(ブル型)です。

○インバース型(ベア型)商品例

・楽天日本株3.8倍ベア(楽天証券HPに飛びます)

・NASDAQ100 3倍ベア(楽天証券HPに飛びます)

基本的に、短期で大きく利益を得ることができるのが、レバレッジ型商品の強みです。

②デメリット

- 短期で多くの損失を被る可能性

- 上昇と下落を繰り返して横に動いていくボックス相場では、損失が発生する

- 保有に係る手数料が高い傾向

短期で多くの利益を得られる可能性がある一方、損失が一気に膨らむ可能性もあります。

また、通常の投資信託等に比べ、保有に係る手数料が高い傾向にあり、運用成果を圧迫しかねないようなコストがかかることもあるでしょう。

③レバレッジ型商品に対する意見

一番多いのは、レバレッジ型商品は使い方次第で役立つものにも、危険なものにもなりうるという「諸刃の剣」であるという意見です。

個人的には、レバレッジ型の商品自体が悪いというよりも、投資する側の意識によってレバレッジ型商品の性質が変わってくると思います。

レバレッジ商品のメリット・デメリットをきちんと理解し、自分が納得した形で投資を行っていくことが重要です。

4 レバレッジ型商品はどの程度保有するべきか

また、レバレッジ型商品の保有期間についても議論となっています。

①短期投資に使うものであるという主張

「レバレッジ型商品は短期投資で使うものである」というのは、世間の一般的な解釈と言えます。

金融庁の発表の資料でも、以下の通り注意喚起がなされています。

○レバレッジ型・インバース型ETF等は、主に短期売買により利益を得ることを目的とした商品です。

引用元)金融庁:https://www.fsa.go.jp/user/20210630_levETF2.pdf

○投資経験があまりない個人投資家の方が資産形成のためにこうしたETF等を投資対象とする際には、取引の仕組みや内容を十分理解し、取引に伴うリスク・コストを十分に認識することが重要です。

レバレッジ型商品のデメリットでも述べた通り、株価は基本的に上昇と下落を繰り返していくものなので、長期で見た時に株価がそこまで変化しなければ、損失が膨らむ結果となります。

また、高い手数料を長期に渡って負担し続けなければならないということも、短期投資向けだという主張の理由となっています。

実際に、レバレッジ型商品は短期で保有するものであるという意見は多いです。

②長期投資にも活用できるという主張

しかし近年、長期投資にもレバレッジ型商品を活用できるのではないかという主張も目立つようになってきました。

特に、大和アセットマネジメントのHPではレバレッジ型商品を積立投資する、「ツミレバ」が紹介されているなど、投資の新しい手法としても注目が高まっています。

引用元)大和アセットマネジメントHP:https://www.daiwa-am.co.jp/guide/media/lp/about_tsumileba.html

その他の証券会社もレバレッジ商品の長期投資について、リスクを紹介しつつもその可能性についての紹介をしています。

証券会社は商品を売りたい側なので、長期投資の可能性については参考程度に留めておく方が良いとは思います。

またSNS等でも、レバレッジ型商品の長期投資派の発言が目立つようになってきました。

③レバレッジ型商品の保有期間についての意見

レバレッジ型商品を、短期でしか保有しないのか、長期で保有するのかについては意見が真っ二つに分かれています。

○長年トレードしてきたベテランの投資家

→レバレッジ型商品の長期投資のリスク(低減リスクや手数料)に敏感な傾向

○最近トレードを始めた投資家

→レバレッジ型商品の長期投資のリターンに敏感な傾向

コロナショック後の株価が好調に上がってきたことで、リターンばかりに目が行っている気もします。

特に証券会社は、レバレッジ型商品を安定して売りたいでしょうから、長期投資のリターンを推してくるのは当然のことと思います。

大きなリターンを求めるのはわかりますが、一度冷静にレバレッジ型商品の長期投資のリスクとリターンについてよく考え、投資を始めるべきです。

5 資産をレバレッジ型商品に集中させるのか、さまざまな投資商品に分散させるのか

ポートフォリオの中でどういった金融商品をどの程度保有するのかについては、投資を行う方にとって永遠のテーマだと思います。

その中で、レバナスのようなレバレッジ型商品へどの程度投資するのかについても、多くの議論がなされています。

①レバレッジ型商品に集中投資

どの銘柄にどの割合で投資していくのかは、人によって千差万別ですが、SNSではレバレッジ型商品に集中投資するなど、ハイリスク・ハイリターンな投資を行っている方もいます。

上の方が投資している、TECLはITセクター中心ETF・3倍のレバレッジがかかるETFですので、レバナスよりもさらにハイリスク・ハイリターンな投資となっていますね。

もし、ITセクター・ハイテク系銘柄は今後も成長の余地があると考え、レバレッジをかけて集中投資を行えば、より多くのリターンを得ることができます。

投資の神様と呼ばれるウォーレンバフェット氏も、皆が喜ぶ明快なビジネスモデルを持つ企業に対して比較的集中して投資することから、銘柄選定に自信があれば集中投資するという戦略はあり得ると思います。

バフェット氏の集中投資は、大型の安定した銘柄が中心であるため、NASDAQの新興企業とは少し状況が違いますが…。

②レバレッジ型商品以外にも分散投資

しかし、有名な投資関連本では、「長期・分散・積立」で投資を行うことを推奨するものも多く、多くの人は一つの投資対象に集中するのではなく、分散投資を行っています。

全世界株式のように、元々広く分散が効いているものも分散投資に含みます。

相場がどう動くかを予想することは極めて困難なのは、言うまでもありません。

感染症の流行や戦争勃発・気候変動や新技術の開発など、毎日世界は目まぐるしく動いており、昨日まで好調だった企業の株価も、一瞬で暴落することもあります。

その中で分散投資という形をとっておけば、リターンが減る可能性もありますが、致命傷を避ける結果につながることもあり得るわけです。

コロナがこんなに流行るなんて思いもしてなかったです。

NASDAQ100指数は、NASDAQ上場企業のうち100名柄ほどに分散投資しているとも言えますが、基本的にはハイテク系企業も多く含まれているので、何銘柄も同時に株価が下落することも十分にあり得ます。

③分散投資の実例

私の資産構成も以下の通りとなっており、コア資産が90%以上、サテライト資産が10%以下かつ、様々な投資商品に分散しているので、仮にレバナスが暴落したとしてもそこまで大きな影響はありません。

投資の範囲を自分の許容できるリスクに抑えています。

○コア資産(90%以上)

・全世界株式(除く日本)

・米国ETF(VIG)

・米ドル

・日本円

○サテライト資産(10%以下)

・レバナス

・暗号資産(ビットコイン等)

・日本個別株

個人的には、リターンが多少少なくなったとしても、分散投資を行った方が精神衛生上、投資を安定して続けていけると考えています。

6 NASDAQ市場に上場している企業の将来性・株価の先行き

また、レバレッジをかけるかどうかではなく、NASDAQ市場に上場している企業の将来性そのものについての議論もあります。

ここでは、金融セクターを除いた銘柄を指数の対象としているNASDAQ100指数を例に取ります。

NASDAQ100指数に連動するETFである、QQQのチャートは以下の通りです。

引用元)Yahoo!Finance:https://finance.yahoo.com/chart/QQQ

NASDAQ100指数は、2000年代前半のITバブル崩壊から2008年のリーマンショック、2020年のコロナショック等を経て、2022年直近では過去最も高い水準にあります。

○今後のNASDAQ100指数

GAFAM等の巨大IT企業の発展は著しく、私たちの生活になくてはならない存在になっていることは間違いありません。

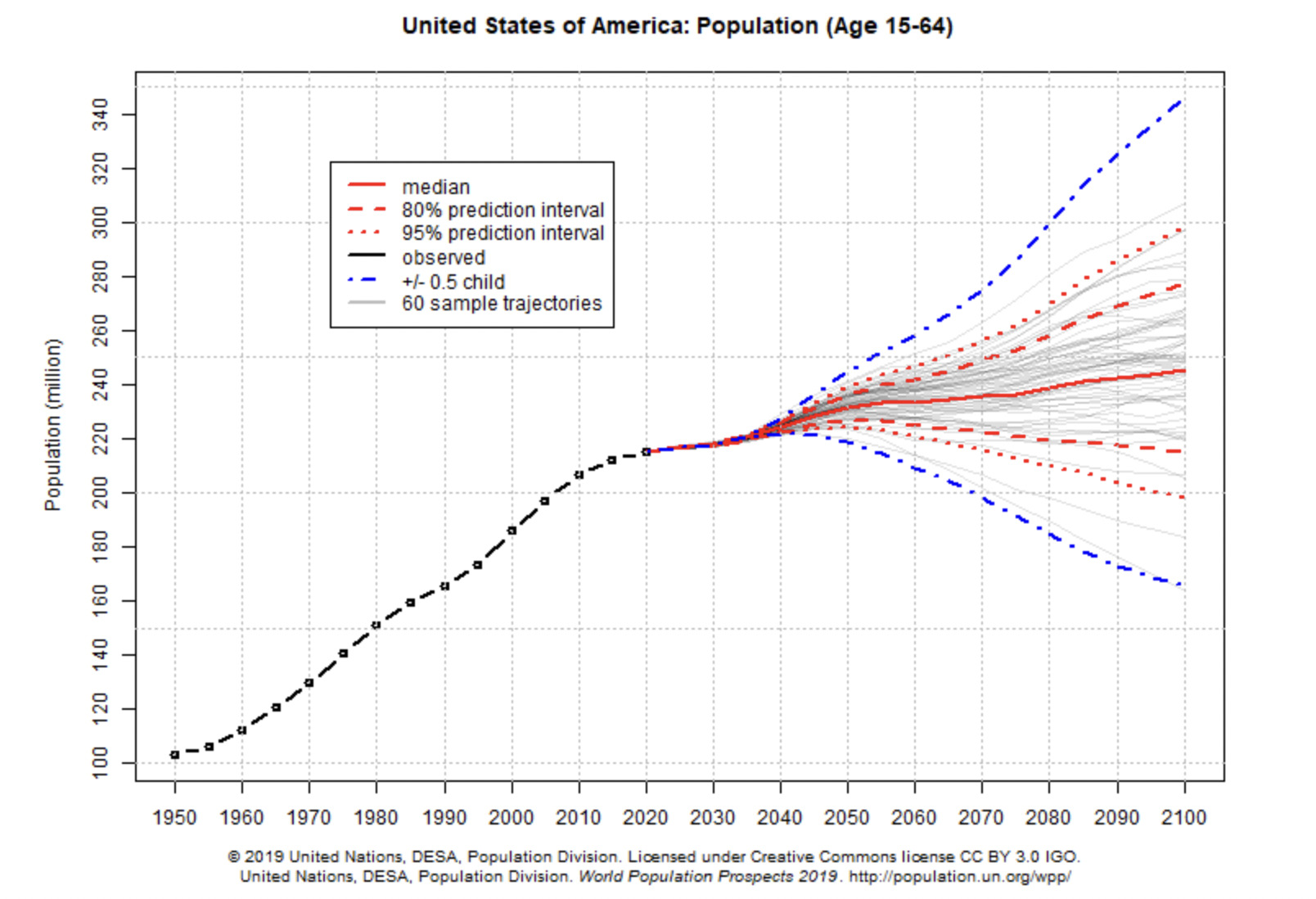

また、こういった企業が誕生してきたアメリカという国自体も、当面世界経済の中心であるでしょうし、国際連合が公開している人口予測でも今後人口の増加が見込まれている、数少ない先進国の一つです。

(下のグラフは生産活動の中心となる、生産年齢人口(15歳〜64歳)の推移を予測したグラフです。)

引用元)国際連合HP:https://population.un.org/wpp/Graphs/Probabilistic/POP/15-64/840

そのため、GAFAM等の巨大IT企業だけでなく、次の時代の当たり前を創るような新興企業もどんどん上場してくることでしょう。

人々の生活になくてはならない企業や、成長著しい新興企業の上場など、NASDAQ100指数が今後も長期的に成長していく可能性は大いにあると考えます。

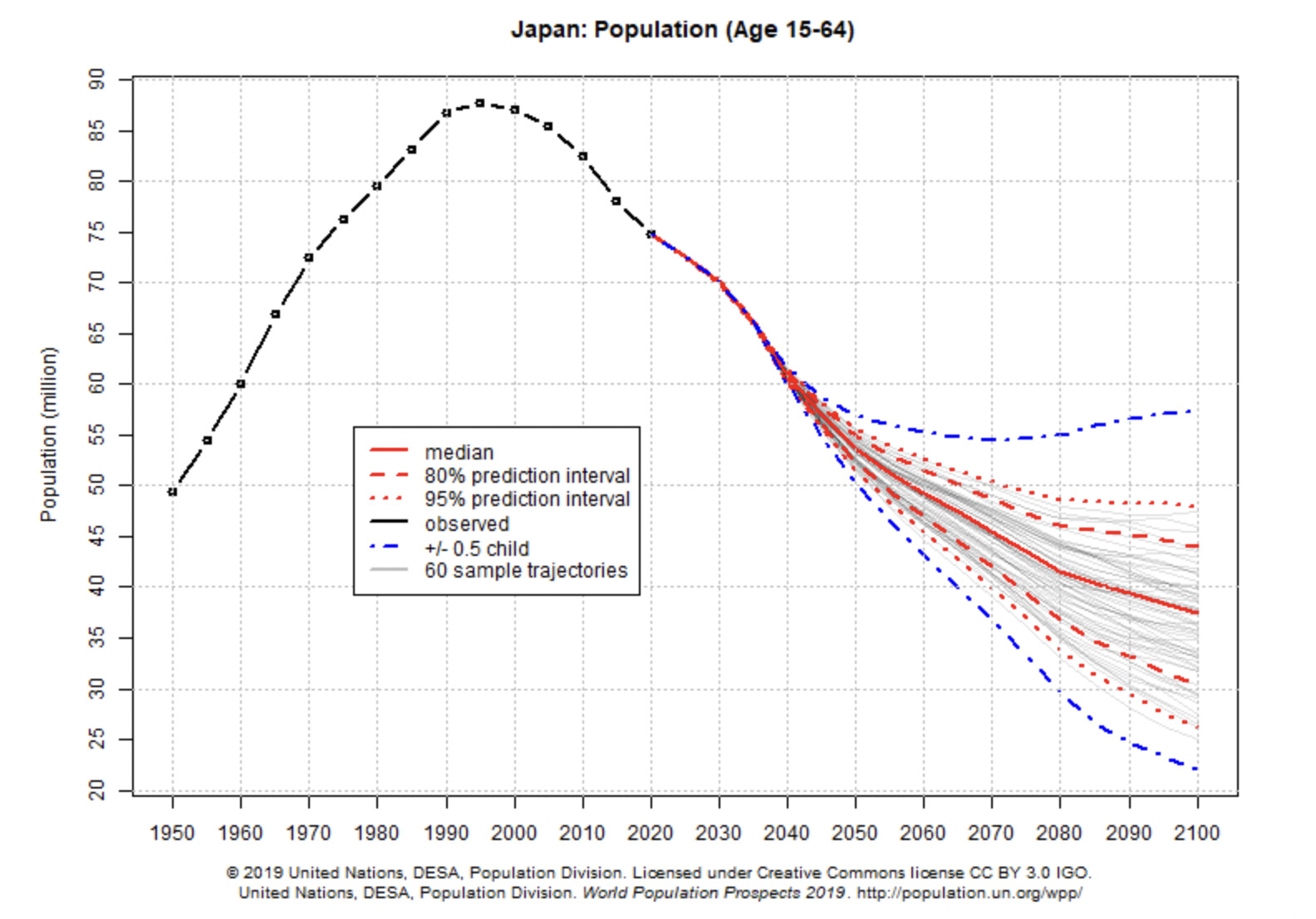

余談ですが、日本の生産年齢人口のグラフは下のとおりです。今後の日本が心配です…。

引用元)国際連合HP:https://population.un.org/wpp/Graphs/Probabilistic/POP/15-64/392

8 まとめ

今回は、レバナスに対する主張を整理していきました。

ある点ではレバナスに魅力を感じているけれど、他の点ではレバナスに対して不安を感じるという意見が大半ではないかと思います。

レバナスの今までのリターンはあくまで過去のものですし、今後レバナスがどのような値動きをしていくかは、さまざまな要因が関わり合って決まっていくものです。

この記事が、様々な情報を取捨選択した上で、自分で納得した投資を行ってもらうヒントになれば幸いです。

レバナスについて、私の実際の投資状況は下の記事で紹介しています。

——————————————————